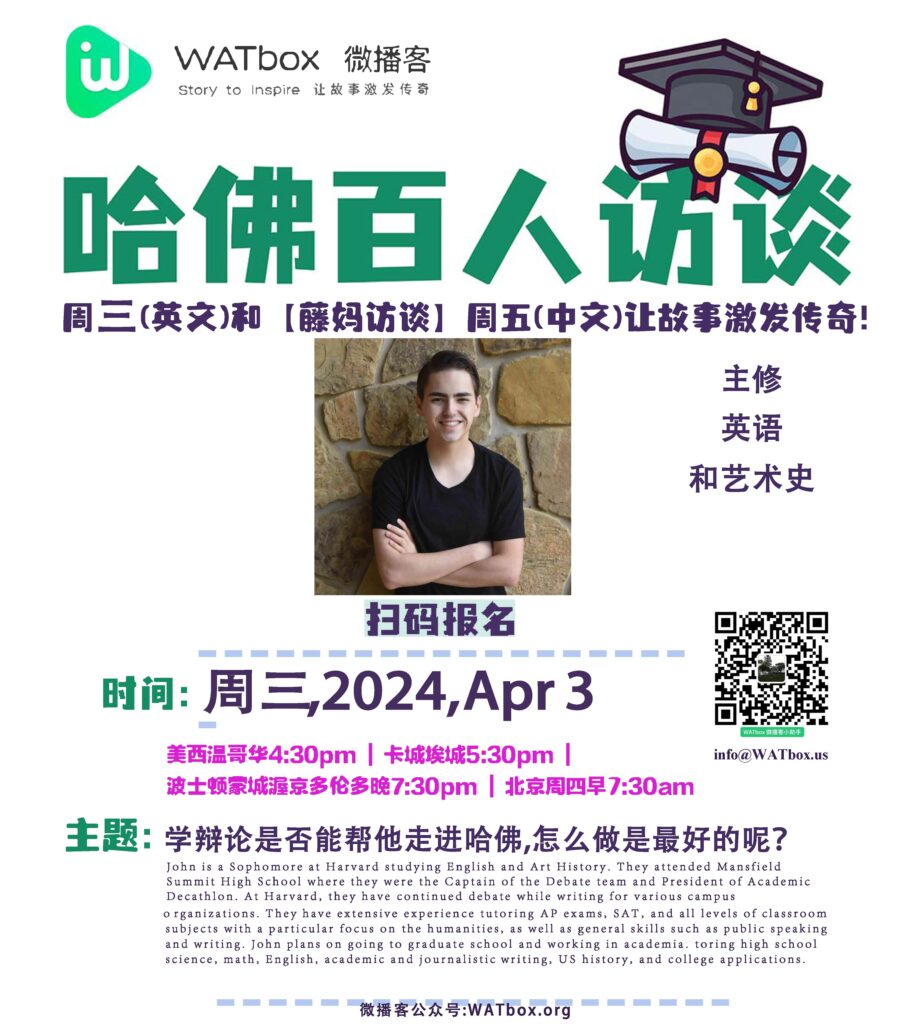

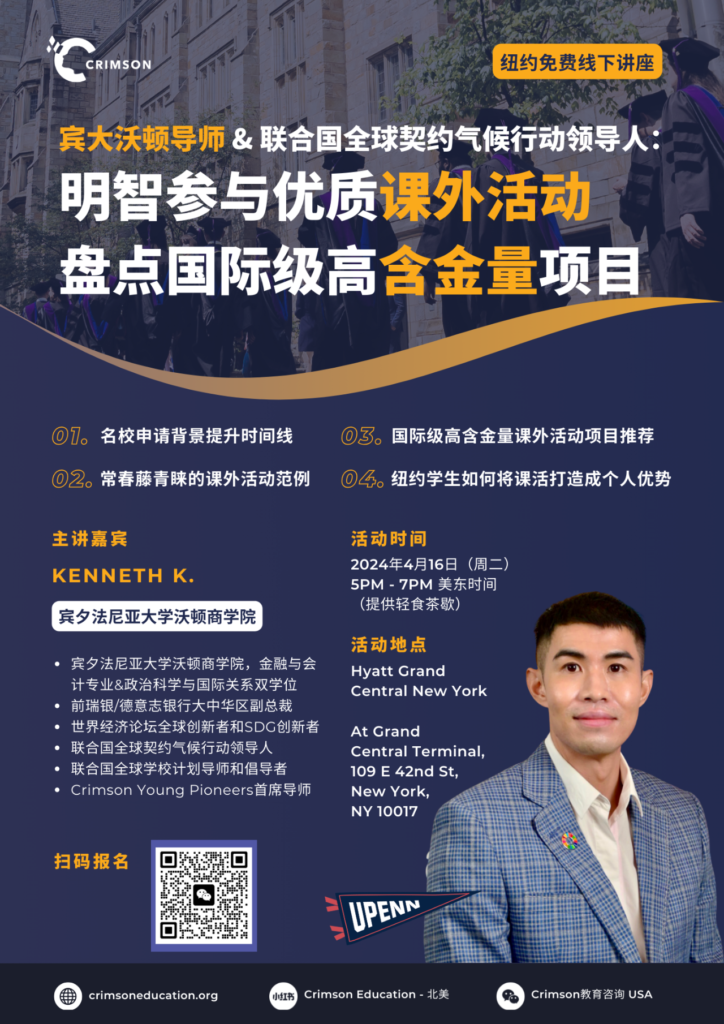

95%美国人今年准备跳槽 专家劝别只注重薪水

世界新闻网

4/08/2024

This image was posted by u_i8zn1ip7n1 on Pixabay

根据就业服务网站Monster在今年一月的调查,95%美国人表示,准备在今年寻找一份新工作。消费者新闻与商业频道(CNBC)报导称,钱是个重要原因,45%的劳工说他们需要更高的收入。

联邦储备银行(Federal Reserve)的数据显示,与留在原职者相比,跳槽的人平均加薪速度更快;但专家指出,一切「向钱看」或许并非最佳策略。

29岁的阿布杜(Kyyah Abdul)是名生物科技与制药顾问,在职业生涯初期就知道她最终想为自己工作。住在洛杉矶的阿布杜接受访问时表示,她一直有这样的念头,想在一定时间内达到目标;她告诉自己:「好吧,30岁左右,努力累积足够经验,接触顾问公司所需具备的。」

阿布杜关注的是提高职能,而不仅仅是薪水。自2016年来,她已经在本行换了六次工作;第一次跳槽时,为了累积经验,她甚至接受减薪2万元。她说,这不是问题,因为在新工作所获得的经验,将十倍回报给她;结果一年半后,她的薪水几乎翻倍。

阿布杜说,她通过晋升与频繁地跳槽,不断提高自己的薪水。专家表示,这种专注在累积经验的做法,有助于保护员工免受裁员威胁,因为他们不断培养新的职能,证明自己有理由拿高薪。

招聘网站ZipRecruiter经济学家波拉克(Julia Pollak)表示,没有人希望因为升职太快,然后在不景气时成为率先被砍的高薪主管。

阿布杜说,她见过许多人跳槽,只因为想要有更高的薪水,但他们不明白,更高的薪水伴随着责任与工作能力;这是一种互利关系,如果不能达到事先协议的目标,最终就会被解雇。

IRS加强查税富豪?实际针对年薪20万以下中产

世界新闻网

4/04/2024

国税局(IRS)去年税务稽查添加案例中,约有63%是针对年收入20万元以下的中产阶级纳税人,与国税局声称的加强稽查富人税的目标不同。图为民众在纽约市曼哈顿街头示威,要求加征富豪税。(路透)

「华尔街日报」编辑委员会(The Editorial Board)指出,国税局(IRS)虽喊出将针对超级富豪扩大查税,但根据独立监督机构、财政部税务管理监察长(Treasury Inspector General for Tax Administration,Tigta)调查报告,去年税务稽查添加案例中,约有63%是针对年收入20万元以下的中产阶级纳税人。

2022年国会通过「降低通膨法案」(Inflation Reduction Act),为国税局在未来10年提供800亿元经费,用作针对超级富人加强查税、更新老旧科技、提升服务品质等用途。

华尔街日报编辑委员会指出,到2023年12月,国税局决定查税进度追踪将延至今年才展开,因为只针对富豪加强查税的作业调整颇为缓慢;财政部税务管理监察长调查报告写道,国税局在2023年4月的策略计划中承诺,未来绝大多数税务稽查只针对年薪至少40万元的纳税人,但计划里却没有说明如何落实目标的具体细节。

根据最新数据,国税局的查税对象仍以中产阶级为主。

截至2023年夏季,去年的税务稽查添加案例中,有63%是年收入20万元以下的纳税人,超级富豪仅占极小比例;遭到查税的所有案例当中,年收入未达100万元的纳税人累计有80%。

华尔街日报编辑委员会指出,国税局加聘人手速度缓慢,可能是扩大富豪查税出现耽搁的因素之一。不过,从另一个角度来看,国税局从未宣布将减少对中产阶级纳税人查税,仅强调今后将针对超级有钱人扩大稽查。

财政部税务管理督察长调查报告指出,国税局加聘查税员的人数远远低于原先目标。「政府首长杂志」(Government Executive)指出,国税局开始加聘人手的前半年里只雇用34人,但当初订定的目标是第一年中要增加3700人。

社安金2025年COLA调整幅度估计将远低于今年

世界新闻网

4/01/2024

受到通膨高涨影响,2023年社安金生活成本调整(cost-of-living adjustment,COLA)高达8.7%。(Pexels)

受到通膨高涨影响,2023年社安金生活成本调整(cost-of-living adjustment,COLA)高达8.7%,成为1981年之后最大调幅,退休族平均每个月多拿140元,但随着通膨趋缓,2024年调幅只有3.2%,大约多领50元,每月领取支票金额平均为1907元。根据目前已经公布的两项报告估计,2025年社安金生活成本调整将远低于今年。

理财网站The Motley Fool报导,从已经公布的两份预估报告可以看出,通货膨胀降温之后,2025年社安金生活成本调整幅度跟着变小,远低于今年的3.2%。

下一年的社安金生活成本调整计算,是以本年度7月、8月、9月的都市受薪阶级消费者价格指数(Consumer Price Index for Urban Wage Earners and Clerical Workers,CPI-W)做为根据。

无党派组织国会预算处(Congressional Budget Office,CBO)今年2月公布「老人及丧偶者保险信托基金」(Old-Age and Survivors Insurance Trust Fund) 2024年至2034年预算与经济前景年度报告指出,2025年社安金生活成本调整幅度预估约有2.5%。

根据统计,今年2月约有5050万退休劳工每月领取1910.79元社安金,若以2.5%调幅计算,明年可多拿48元左右,每月支票金额为1958.55元。

非营利老年人权益倡议团体「老年人联盟」(The Senior Citizens League,TSCL)2月公布报告则估计,2025年社安金生活成本调整幅度约1.8%,退休族每月比现在多拿34元,平均支票金额1945.18元。

这5种人 62岁就应领社安金

世界新闻网

3/29/2024

一般原则下,延后领取社安金较为有利,但有些人可能更适合在符合资格后立即申请。(美联社)

一般原则下,延后领取社安金较为有利,但有些人可能更适合在符合资格后立即申请。理财网站GoBankingRates采访两位社会福利专家汤普森(Kevin Thompson)与柯内尔(Greg Corneille),他们指出以下这五种人应尽早在62岁就领社安金。

1. 健康状况不佳或预期寿命不长

2021年的最新数据显示,美国男性平均寿命为73.2岁,女性为79.1岁。但如果健康状况不佳或预期自己寿命不长,可能希望尽快开始领取社安金,这样便能在当下最需要的时候及早享有社会福利。

2. 配偶年龄相差5岁以上

汤普森表示,配偶年龄有一段差距的情况下,年纪较长的配偶在70岁申请领取最高金额社安金时,较年轻的一方可考虑提前领取社安金。如此下来,增加的社安金日后将让健在的配偶受益;虽然年轻的一方提前领取社安金,金额会略减,但与完全不领相比,可以多领几年。

即使与配偶都健在,年长的一方也可提前开始领取社安金,以补贴家计,直到另一方也满70岁。

3. 无法负担生活费用

如果不领社安金就无法负担生活费用,那么可考虑在62岁时申请,或至少在完全退休年龄之前领取。虽然金额会有所减少,但在情况危急下,钱少总比没有好。

4. 家有特殊需求或残障成年子女

身为有特殊需求成年子女的父母,如果子女有资格领取社会安全生活补助金(SSI),那么提前领取社安金可能更有意义。

理财规画师柯内尔指出,这类父母在规画个人社会安全福利时,面临特殊考量。在62岁开始领取社安金,可为家庭提供更高的保障,尤其是成年子女依据父母的工作资历也可开始享有残障福利。

5. 认为社会福利体系濒临崩溃

数十年来,人们不断议论社会福利体系已到生死关头;许多人认为,在他们达到可开始领取社安金的年龄前,也就是完全退休年龄前,社安体制可能就已崩溃。不论这种说法是否成真,提前领取社安金都能让晚年生活获得一些必要的安全感。

用这3方法 提高你的退税

世界新闻网

3/27/2024

Image by 777546 from Pixabay

对多数人来说,报税季让人想到的是在桌前重新查看薪资单与财务处理的苦差事。不过,对某些人来说,等待他们的是退税「奖励」。美国广播公司(ABC)访问了理财顾问,他们指出,退税的可能与金额多寡,取决于报税时所用三个的方法。

1. 选择个人适合的扣除额

每位纳税人都有机会利用标准扣除额(deduction),该扣除额可将申报人的应纳税收入减去一定数额。今年,单身申报者的标准扣除额为1万4600元,已婚联合申报夫妇可扣除2万9200元。

此外,如果允许枚举扣除的总金额超过了标准扣除额,纳税人也可选择枚举扣除。国税局(IRS)网站称,慈善捐款、赌博损失与抵押贷款利息,都属于可枚举扣除的支出。

金融咨询顾问怀特(Dan White)表示,川普在2017年颁布的税制改革中扩大了标准扣除额,使这一申报方式成为多数纳税人首选。

不过,怀特指出,选择枚举扣除的纳税人应在同一年度内申报所有符合条件的支出,最大限度地增加可扣除的总金额。

2. 善用抵税

只关注扣除额可能会忽略另一个节税来源:抵税(tax credits)。例如,申报人可以再次利用「降低通膨法案」(Inflation Reduction Act)中的电动车税收抵免。

如果购买了符合条件的车辆,且年收入低于15 万元,就可获得最高7500元的电动车税收抵免。由于抵免不可退税,申报人从中获得的收益不能超过应缴纳的税款。

国税局颁布的另一项抵税是允许屋主提升住宅能源效率,该政策今年扩大实施,利用该项抵免的纳税人可获得装修费用约30%的退税。

家有17岁以下受抚养人的纳税人,每个孩子最多可获得2000元的儿童税收抵免。

3. 向退休帐户供款

实现节税的另一个万无一失方法是向退休帐户供款,且现在开始还为时不晚。401(k) 与传统个人退休帐户(IRA)等帐户的供款均可抵税。

在4月15日报税截止前,这些供款将计入上一年度的扣除额。金融顾问考克斯(James Cox )指出,可以拿出一笔钱存入自己的IRA,同时能少缴一点税,可说是「双重福利」。

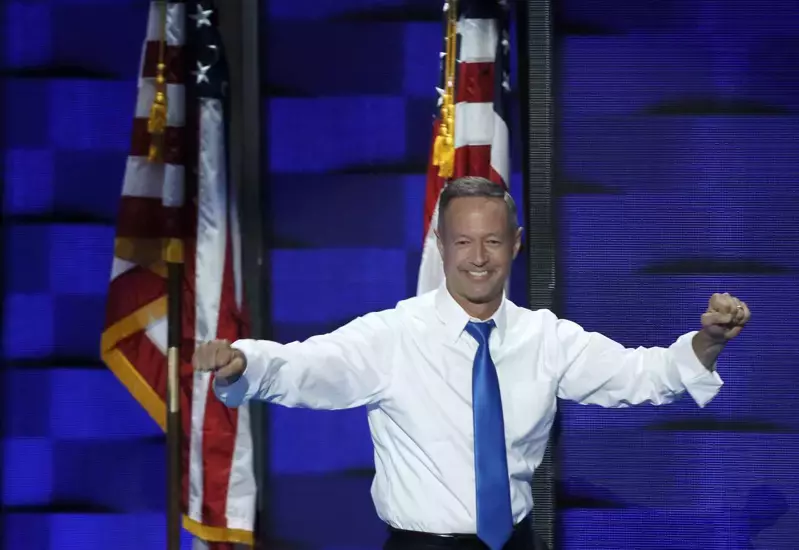

社会安全局局长:调高退休年龄将伤害蓝领劳工

世界新闻网

3/22/2024

社会安全局(Social Security Administration)局长欧麦利(Martin O’Malley)。(路透)

社安金基金2033年可能严重短缺,届时退休族每月领取支票只有目前金额的75%至85%,共和党提议调高退休年龄做为因应之道。社会安全局(Social Security Administration)局长欧麦利(Martin O’Malley)则指出,调高退休年龄将伤害蓝领劳工。

成员包括80%众院共和党团众议员的「共和党研究委员会」(Republican Study Committee,RSC)20日提议,2025会计年度里,现在年轻劳工领取社安金的年龄门槛,应该配合预期寿命做出调整,高收入者领取福利则应递减;提议政策将让未来十年社安金支出减少1.5兆,红蓝卡支出降低1.2兆。

前任马里兰州州长、社会安全局局长欧麦利21日在众院岁出入委员会(House Ways and Means Committee)听证会上说,美国民众希望政府强化并扩大社安金计划,而非删减、限缩或停止服务。

欧麦利表示,调高退休年龄将让劳工阶级美国民众受到不成比例的冲击。目前社安金计划规定的完全退休年龄为67岁。

他说:「有些人提倡调高退休年龄,我认为我们必须审慎为之,某些民众一辈子辛苦工作,结果却很早就过世。」

「共和党研究委员会」指出,拜登总统在1980年代时,曾经赞成为了解决社安金基金不足问题,将退休年龄从65岁调高到67岁。

「保留社安金及联邦医疗保险全国委员会」(National Committee to Preserve Social Security and Medicare)首席执行官瑞契曼(Max Richtman)表示,调高退休年龄其实就是福利缩水。他说,从领取福利者的角度来看,年龄门槛提高之后,有资格领取福利的时间等于因此减少。

瑞契曼并不认同高收入者社安金福利应该递减。他说,高收入者缴交社安税较多,退休之后理应拿到该有福利,如果高收入者领取福利递减,等于是把原本「赚取福利计划」(earned benefit program)硬生生变成「社会救济计划」(welfare program)。

这4种人不用付社安税

世界新闻网

3/19/2024

劳工应纳税收入有7.65%要缴红蓝卡与社安税,也就是联邦工资税,其中6.2%提供给社安金,雇主承担另外6.2%。(路透)

劳工应纳税收入有7.65%要缴红蓝卡与社安税,也就是联邦工资税,其中6.2%提供给社安金,雇主承担另外6.2%。2024年里,需要缴社安金的应纳税薪资上限为16万8600元。根据社会安全局(Social Security Administration,SSA)统计,2023年有1亿8000万民众缴交社安税(Social Security taxes),对于绝大多数民众来说,想要躲掉社安税几乎不可能。不过,以下4种状况则可能例外:

符合资格的打工学生

正在就学的学生如果在就读学校打工,完成学业之前可以不必缴社安税。不过,学校必须以临时工(temporary job)形式聘用,因此全职学校员工在学校修课则不符规定。

符合条件的宗教团体成员

根据社会安全局规定,1950年12月31日之前成立的宗教团体,如果为教友提供适当津贴,教友并不领取政府福利,成员就填写国税局(IRS)4029表格(Form 4029),要求豁免缴交社安税,同时放弃领取社安金的任何权利。不过,一旦成员领过社安金,就丧失免缴社安税的资格。送出4029表格之后若改变心意,可向国税局申请重新缴交社安税。

特定政府雇员

参加政府某些退休俸计划的雇员,可以不必缴社安税。根据国税局规定,218条款协议(Section 218 Agreement)少数职务也可免缴社安税,例如部分急难应变人员、选务人员、农务工人。外国政府雇员也不必缴社安税。

某些没有永久居留权的外籍人士

外籍人士即使不是美国公民或还没拿到绿卡,在美国工作还是要缴社安税。可以免缴特例包括身为短期访问教授、短期访问研究学者、互惠生(au pairs)、短期访问医师或外国政府员工。这些外籍人士的家属也享豁免不必缴社安税。

不过,外籍人士免缴社安税的豁免规定相当复杂,涉及申请入籍的身份。移民最好请教税务专家,确认是否符合规定。

Medicaid追讨死者数万债务 子女被迫卖遗产房

世界新闻网

3/18/2024

许多享受Medicaid福利的老人过世后,家属会收到州政府的帐单,向他们追讨医疗费用。(美联社)

如果父母生前接受过联邦医疗补助(Medicaid)长期照护服务,他们离世后若留有房屋等遗产,儿女可能会惊讶万分地收到州政府的「讨债信」要求讨回Medicaid长照补助费;这笔债务可能动辄好几万元,子女或许会被迫卖掉父母留下的房产。

「这样的联邦法律设计真的很糟糕!」伊利诺州民主党众议员沙科夫斯基(Jan Schakowsky)说:「Medicaid是唯一要求各州向人民讨回资金的国家公共福利计划。」为了终结这项早在1993年由国会制定的追讨Medicaid计划,沙科夫斯基上个会期提出「停止不公追讨Medicaid法案」,结果无疾而终。3月,她已再度提出同一法案。

纽约时报16日报导了一名62岁中西部女性居民,正为此与州政府抗争。这名女性的母亲2021年88岁过世后几周,她就收到州公众服务厅来函追讨她母亲死后欠下的Medicaid债务。她本以为那封信是个「骗局」,结果发现它是真的。

1993年国会规定,55岁以上Medicaid受益人若使用养老院或居家护理等长照服务,各州须在受益人过世后设法从其遗产中收回这些费用。

「Medicaid要求受益人必须花掉几乎所有资产,才有资格享受福利,」老龄正义组织(Justice in Aging)指导律师卡尔森(Eric Carlson)解释道:「如果政府声称要讨回数万元,大多数情况下,是看到死者遗下房产。」死者家属可能必须卖掉房子来偿还Medicaid,否则州可能会没收财产。

沙科夫斯基办公室发现,2021年以来,光是伊利诺伊州就有1万7000个家庭因为被追讨Medicaid补助费而失去房产。针对Medicaid向联邦政府和各州提供建议的独立机构MACPAC的2021年报告指称,2019年财年各州通过死者遗产追回Medicaid补助款7亿3300万元;金额仅占Medicaid长照支出约0.5%。只有八个州的回收金额超过支出的1%。

沙科夫斯基说:「这种作法既残酷又有害,也起不了作用。为追讨这些费用实际花出的成本,还可能超过讨回的钱。」

国会当年制定强制追讨计划时,支持者认为从遗产追回Medicaid补助费用可节省经费并促进公平;因为有些高收入老人会请律师保护自身资产,让Medicaid支付他们的养老院帐单。

但究其实,各州大多是向低收入家庭索债,许多是非裔和拉丁裔家庭。批评者认为这种政策让贫穷者「永不得翻身」。MACPAC报告指出,65岁以上身故的Medicaid受益人平均财富不到4万5000元,平均房屋净值为2万7364元。

「房子是很多人毕生努力留给子孙的基石,」卡尔森说: 「该政策却对最无力偿还的家庭和社区强加索偿。」

从支票帐户提款5000元现金 银行会通报国税局吗?

世界新闻网

3/14/2024

专家指出,虽然绝大多数银行允许客户单次提款超过5000元,虽然银行并不会马上通报主管机关,但大额提款有可能被银行研判为可疑活动。示意图。路透

若因急用而需要从银行帐户提领较高金额现金,消费者必须注意几项细节。以从支票帐户(checking account)提款5000元为例,专家指出,虽然绝大多数银行允许客户单次提款超过5000元,虽然银行并不会马上通报主管机关,但大额提款有可能被银行研判为可疑活动。

信用高峰债务集成(Credit Summit Debt Consolidation)首席执行官苏瑟(Carter Seuthe)对理财网站GOBankingRates指出,消费者必须了解银行对于提款金额有何限制,绝大多数银行允许从支票帐户单次提款超过5000元,但不是所有银行规定都一样,因此进行大额提款之前要先搞清楚规定。

苏瑟表示,消费者必须知道巨额提款可能被银行通报给政府机关,在绝大多数情况下,银行对于5000元提款并不会立即通报,但可能认为有可疑活动(suspicious activity)嫌疑而展开进一步分析。

史力克现金贷款(Slick Cash Loans)首席执行官维克欧(Erwin Vico)说,提款5000元是否会被银行标注为可疑帐户,取决于帐户纪录与帐户交易往来。他说,银行不喜欢民众带着大把现钞离开,因此银行人员会询问要不要改开保护程度较高的银行本票(official cheque)。

理财网站DollarSanity理财顾问巴克(David Bakke)则说,绝大多数银行对于提款机(ATM)每日提款金额订有上限,要提款5000元要亲自到银行办理;如果提款金额超过1万元,银行就会通报给国税局(IRS)以及其他政府机关,民众也要填写8300表格(Form 8300)。巴克说,虽然填写8300表格有点不方便,但只要提领现金是有合法理由就无须担心。

税务顾问机构Rockerbox Tax Solutions共同创办人温特沃斯(Philip Wentworth)说,虽然1万元以下现金提款不会通报给国税局,如果帐户经常出现大额现金提款,而且没有明确理由,可能就被银行与国税局认为可疑。他说,通常建议客户保存所有单据,万一面临税务稽查或调查时做为佐证。

财务专家艾莉莎‧霍夫(Alyssa Huff)表示,从支票帐户提领大笔现金可能引起贷款机构怀疑,影响日后贷款申请。

理财专家珍娜‧崔瑞格(Jenna Trigg)则说,实际案例发现,大额现金提款较容易被认定遭遇身份窃盗或金融诈骗,例如老年人受骗而提款巨额。

税务专家:川普若当选将面临金主压力为富人减税

世界新闻网

3/12/2024

川普将再次代表共和党角逐总统大位。(路透)

新闻周刊(Newsweek)12日报导,税务专家奥斯华德(Ed Oswald)受访时说,前总统川普若在今年大选胜出,再度执政将推出类似2017年「减税及就业法案」(Tax Cuts and Jobs Act)计划,为收入排行最顶端的高收入者减税。奥斯华德指出,川普当选之后,由于面临共和党金主压力,将为适用联邦个人所得税最高税率37%的民众减税,也就是个人年收入60万9350元以上纳税人,夫妻合并报税年收入73万1200元以上。

奥斯华德受访时说,如果川普再次执政,高达34兆的美国国债恐怕没有机会降低,因为川普将为富人减税,并有庞大政府支出。他说,前总统雷根上台时美国国债1兆,现在则达34兆,超过国内生产毛额(GDP)。

他指出:「到时候我们将必须面临现实,因为要开始还债了。」

2017年「减税及就业法案」将于2025年12月届满失效。

奥斯华德说,川普再度上台之后,来自共和党金主的压力,将迫使川普为适用于联邦所得税37%的富人减税。他表示:「目前最高税率达37%,我能感受到要求减税的压力所在。」

他指出,为富人减税是川普与共和党精英派寻求和解的有效作法,因为党内精英派不喜欢川普的行事风格。

根据自由派智库机构「税务与经济政策研究中心」(Institute on Taxation and Economic Policy,ITEP)分析,2017年「减税及就业法案」将近半数优惠的受益对象是年收入23万2000元以上民众。

不过,奥斯华德指出,川普为富人减税的行动空间有多大,取决于国会多数党究竟由共和党或民主党掌控。他表示,如果川普在11月大选取得胜利,共和党同时拿下参众两院多数席次,到时候将有更多富人减税措施,即将届满效期的2017年「减税及就业法案」项目将获得延长。

政府支出方面,奥斯华德评估,川普不太可能降低整体公共支出,美国政府赤字将进一步扩大,川普可能因为私怨而推翻俗称「欧记健保」的「可负担健保法」(Affordable Care Act)。

IRS:截至2/16 今年平均退税3207元 高于去年

世界新闻网

2/28/2024

国税局统计,截至目前为止,民众的今年的退税会多于去年。(美联社)

国税局(IRS)表示,今年的退税金额比去年高,这让仰赖年度退税偿还债务、开始储蓄紧急备用金和因应物价上涨的人可以松一口气。

国税局表示,截至2月16日平均退税为3207元,比去年同期的3140元高出2.1%。

不过,国税局发布更新的时间距离报税季结束还有两个月,相关数据可能就会出现变化;今年的报税截止日期为4月15日,但纳税人可申请延至10月15日提交税表。

到2月下旬为止,已有约3470万人提交税表,但这只占国税局今年预计收到的1亿4600万名个人纳税申报的冰山一角。

平均退税额增加逆转了普通纳税人在2023年退税缩水的情形;当时新冠肺炎疫情税务优惠到期,退税额减少3%,在通膨让各项物价高涨之下,对受通膨影响的家庭而言堪称腹背受敌。

今年,国税局考量通膨调整一些相关规定后,包括2023纳税年度的标准扣除额和税级提高约7%,让纳税人取得的退税增加。

报税公司杰森休维特(Jackson Hewitt)首席税务首席信息官史特柏(Mark Steber)表示,去年薪资跟不上通膨的人可能获得更多退税,最高可达10%。

金融平台「Credit Karma」近期民调显示,退税通常代表家庭每年最大的现金流,约40%的纳税人利用退税支应日常开销。

今年能否获得更多退税,取决于个人收入和生活变化,如新生儿诞生、买房或结婚。

然而,部分纳税人也可能须缴交更多税,例如去年还曾兼其他工作以抵消通膨影响,且未缴季度自雇税(self-employment tax)的人。此外,2000元的儿童税收抵免仅限17岁以下幼童,如果家里有子女去年超过17岁,就无法享有这享减免。

国税局表示,大多数以电子申报的纳税人将在21天内收到退税,纸本申报表则需要较长的处理时间,民众可通过IRS.gov官网或IRS2Go应用程序查找退税状态,该系统每24小时更新一次,因此无需频繁查看。

IRS为申领EITC低收入纳税人推出查税演算新机制

世界新闻网

2/19/2024

根据统计,2022年约有2300万名纳税人申领劳动所得税收抵免(Earned Income Tax Credit,EITC),总共获得570亿元抵税,平均每人获得减税约2541元。(路透)

根据统计,2022年约有2300万名纳税人申领劳动所得税收抵免(Earned Income Tax Credit,EITC),总共获得570亿元抵税,平均每人获得减税约2541元。国税局(IRS)局长沃菲尔(Danny Werfel)15日在众院岁出入委员会(House Ways and Means Committee)听证会上说,国税局已针对申领劳动所得税收抵免的低收入纳税人推出查税演算新机制。

沃菲尔去年9月曾说,低收入民众申领劳动所得税收抵免而遭查税的几率可望大幅降低,希望改善查税不公平的问题。他说,试办中的演算机制,挑选查税的演算方式已有调整,至于何效如何则需要有更长时间才能评估。

来自史丹福大学(Stanford University)、密西根大学(University of Michigan)、财政部及芝加哥大学(University of Chicago)的经济学者2023年1月发表研究报告指出,非洲裔美国人面临国税局查税的几率是其他族裔纳税人的三倍至五倍。报告指出,国税局软件算法出现问题,导致申领劳动所得税收抵免的纳税人被查税几率增加。

沃菲德2023年5月致函参院金融委员会时,证实了经济学者的研究报告结论。他在信中表示,国税局将投入可观资源改善问题,包括查看国税局的自动化税务处理系统以及选择查税对象时的抽样数据样本。

国税局独立机构纳税人辩护服务处(National Taxpayer Advocate)处长艾琳‧柯林斯(Erin Collins)在2023立法建议紫皮书(Purple Book)中指出,查税对象的资格认定相当复杂,劳动所得税收抵免不当给付的几率极高。

在2023报税年度里,根据国税局数据,育有三名以上儿女的低收入家庭,劳动所得税收抵免最多可领7430元。没有儿女、符合资格的25岁至64岁劳工最多可领600元。

IRS免费网络报税 今年在12州试办

世界新闻网

1/29/2024

国税局推出免费「直接申报」的网络报税窗口,新推出阶段只开放给少数美国人参加。(美联社)

联邦政府今年起为某些纳税人推出免费电子直接报税计划,华尔街日报(WSJ)实测分析指出,跟纸版报税表格相比,国税局(IRS)电子报税网站简便许多,但政府进军电子报税的第一版电子软件,目前还不到能与热门报税软件TurboTax媲美的程度。

报导指出,对于绝大多数纳税人来说,今年还无法使用国税局的免费电子报税工具。报税时采用枚举扣减(itemized deductions)、个人年收入超过20万元以上的纳税人,都不符合使用IRS免费电子报税服务的资格。

2024年报税季自29日开始,4月15日截止,国税局推出名称为「直接申报」(Direct File)的网络报税窗口,让纳税人可以按部就班完成报税手续,直接提交1040税表(Form 1040)给政府。新推出阶段只开放给少数美国人参加,计划目标为成立由政府经营的电子报税系统,做为民众在TurboTax、H&R Block之外的替代选项。

民主党人士及消费者权益倡议团体均对国税局的电子报税系统试办计划,共和党与民间报税服务公司则质疑政府资源是否妥当运用,因为市面上已经有其他的免费报税选项存在。

国税局开放包括华尔街日报在内等媒体实际操作「直接申报」系统,报导指出,这套系统最大好处在于完全不收钱,即时对话(live chat)功能让用户能与国税局员工免费求助。财政部指出,去年纳税人的报税平均花费为150元。

不过,即时对话提供服务在于解决操作层面的困难,而非提供个人理财咨询。系统可选英文版或西班牙文版,在台式机或智能型手机都能使用。

报导指出,政府版免费报税系统最大缺点,在于牵涉各个层面考量的法律用词,用户必须一一答复,例如是否有领养纳税人识别号码(Adoption Taxpayer Identification Number,ATIN)。

试办期间只在12州推出,其中八州并未全面征收个人所得税。麻州、亚利桑纳州、纽约州纳税人使用「直接申报」系统可与州税系统连接,但加州纳税人使用系统却没有跟州税连接。

支付平台小额交易 IRS再度推迟报税要求

星岛日报

11/23/2023

国税局(IRS)宣布,要求民众为小额转账报税的措施将再推迟至明年才落实,凡是利用Venmo、Cash App等渠道收取商品或服务款项的民众,本年度都可根据原有办法报税,避免新措施仓促施行导致混乱。

综合美联社及《华盛顿邮报》报道,国税局21日发布消息后,标志着政府连续两年延迟这项政策,理由是纳税人未必能够分辨哪些电子转账交易需要申报。国税局局长韦费尔(Danny Werfel)表示,为避免造成不必要的困惑,局方需要分阶段落实新安排,让纳税人和报税顾问都厘清相关问题,而在这次决策期间,部门也用了多月时间听取第三方意见,各方普遍表示需要更多时间了解细节。

国税局原本要求,民众凡是出售商品或服务,每年透过电子平台收取600元以上转账时,都必须填写1099-K表格,报税门槛比以往的两万元大幅降低,但实际又有部分交易不在此列,例如某人直接向他人转让汽车或家俱,并以电子形式收款;室友之间为租金转账;摊分音乐会门票等,种种情况都无需申报,因此容易导致纳税人混淆。

官方宣布消息后,由短租平台爱彼迎(Airbnb)、票务平台StubHub、小型支付平台PayPal等业者组成的“1099-K公平联盟”欢迎国税局的决定,也表示会继续与立法机关合作,希望废除600元的门槛。

分析表示,税局推行新的报税安排后,对网上销售商品或服务的人士影响最大,而且当中牵涉种种变数,例如转账金额未必扣除成本,又或者当事人亏本交易,但都需要在1099-K表格上申报。对此国税局表示,计划明年修改表格内容,以便措施能更加顺利地推行。

论者形容,在员工薪酬、企业盈利等其他收入当中,个别人士不如实报税的难度较高,但电子转账往往欠缺资料,因此评估也会相对困难。国会税务联合委员会曾经估计,转账平台向国税局提供更多信息后,预料此举可在未来10年,为库房带来84亿元税收。